Incentivo, que en su estimación más conservadora recaudaría 0,21% del PIB, contribuyó en la actualización de proyecciones de nuevos recursos. Expertos apuntan a mayor efecto fiscal transitorio.

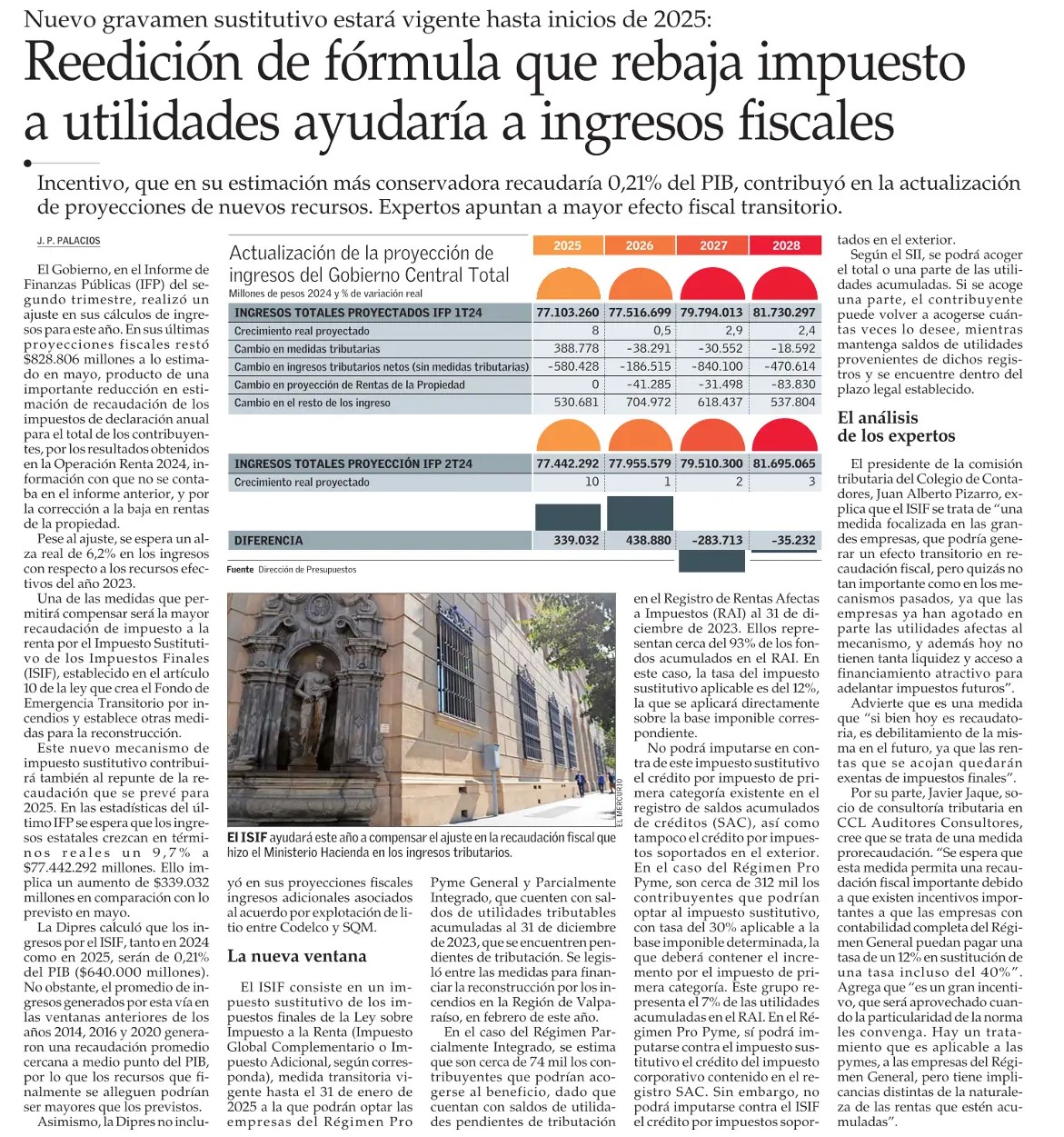

El Gobierno, en el Informe de Finanzas Públicas (IFP) del segundo trimestre, realizó un ajuste en sus cálculos de ingresos para este año. En sus últimas proyecciones fiscales restó $828.806 millones a lo estimado en mayo, producto de una importante reducción en estimación de recaudación de los impuestos de declaración anual para el total de los contribuyentes, por los resultados obtenidos en la Operación Renta 2024, información con que no se contaba en el informe anterior, y por la corrección a la baja en rentas de la propiedad.

Pese al ajuste, se espera un alza real de 6,2% en los ingresos con respecto a los recursos efectivos del año 2023.

Una de las medidas que permitirá compensar será la mayor recaudación de impuesto a la renta por el Impuesto Sustitutivo de los Impuestos Finales (ISIF), establecido en el artículo 10 de la ley que crea el Fondo de Emergencia Transitorio por incendios y establece otras medidas para la reconstrucción.

Este nuevo mecanismo de impuesto sustitutivo contribuirá también al repunte de la recaudación que se prevé para 2025. En las estadísticas del último IFP se espera que los ingresos estatales crezcan en términos reales un 9,7% a $77.442.292 millones. Ello implica un aumento de $339.032 millones en comparación con lo previsto en mayo.

La Dipres calculó que los ingresos por el ISIF, tanto en 2024 como en 2025, serán de 0,21% del PIB ($640.000 millones). No obstante, el promedio de ingresos generados por esta vía en las ventanas anteriores de los años 2014, 2016 y 2020 generaron una recaudación promedio cercana a medio punto del PIB, por lo que los recursos que finalmente se alleguen podrían ser mayores que los previstos.

Asimismo, la Dipres no incluyó en sus proyecciones fiscales ingresos adicionales asociados al acuerdo por explotación de litio entre Codelco y SQM.

La nueva ventana

El ISIF consiste en un impuesto sustitutivo de los impuestos finales de la Ley sobre Impuesto a la Renta (Impuesto Global Complementario o Impuesto Adicional, según corresponda), medida transitoria vigente hasta el 31 de enero de 2025 a la que podrán optar las empresas del Régimen Pro Pyme General y Parcialmente Integrado, que cuenten con saldos de utilidades tributables acumuladas al 31 de diciembre de 2023, que se encuentren pendientes de tributación. Se legisló entre las medidas para financiar la reconstrucción por los incendios en la Región de Valparaíso, en febrero de este año.

En el caso del Régimen Parcialmente Integrado, se estima que son cerca de 74 mil los contribuyentes que podrían acogerse al beneficio, dado que cuentan con saldos de utilidades pendientes de tributación en el Registro de Rentas Afectas a Impuestos (RAI) al 31 de diciembre de 2023. Ellos representan cerca del 93% de los fondos acumulados en el RAI. En este caso, la tasa del impuesto sustitutivo aplicable es del 12%, la que se aplicará directamente sobre la base imponible correspondiente.

No podrá imputarse en contra de este impuesto sustitutivo el crédito por impuesto de primera categoría existente en el registro de saldos acumulados de créditos (SAC), así como tampoco el crédito por impuestos soportados en el exterior. En el caso del Régimen Pro Pyme, son cerca de 312 mil los contribuyentes que podrían optar al impuesto sustitutivo, con tasa del 30% aplicable a la base imponible determinada, la que deberá contener el incremento por el impuesto de primera categoría. Este grupo representa el 7% de las utilidades acumuladas en el RAI. En el Régimen Pro Pyme, sí podrá imputarse contra el impuesto sustitutivo el crédito del impuesto corporativo contenido en el registro SAC. Sin embargo, no podrá imputarse contra el ISIF el crédito por impuestos soportados en el exterior.

Según el SII, se podrá acoger el total o una parte de las utilidades acumuladas. Si se acoge una parte, el contribuyente puede volver a acogerse cuántas veces lo desee, mientras mantenga saldos de utilidades provenientes de dichos registros y se encuentre dentro del plazo legal establecido.

El análisis de los expertos

El presidente de la comisión tributaria del Colegio de Contadores, Juan Alberto Pizarro, explica que el ISIF se trata de ‘una medida focalizada en las grandes empresas, que podría generar un efecto transitorio en recaudación fiscal, pero quizás no tan importante como en los mecanismos pasados, ya que las empresas ya han agotado en parte las utilidades afectas al mecanismo, y además hoy no tienen tanta liquidez y acceso a financiamiento atractivo para adelantar impuestos futuros’.

Advierte que es una medida que ‘si bien hoy es recaudatoria, es debilitamiento de la misma en el futuro, ya que las rentas que se acojan quedarán exentas de impuestos finales’.

Por su parte, Javier Jaque, socio de consultoría tributaria en CCL Auditores Consultores, cree que se trata de una medida prorecaudación. ‘Se espera que esta medida permita una recaudación fiscal importante debido a que existen incentivos importantes a que las empresas con contabilidad completa del Régimen General puedan pagar una tasa de un 12% en sustitución de una tasa incluso del 40%’. Agrega que ‘es un gran incentivo, que será aprovechado cuando la particularidad de la norma les convenga. Hay un tratamiento que es aplicable a las pymes, a las empresas del Régimen General, pero tiene implicancias distintas de la naturaleza de las rentas que estén acumuladas’.